آخرین خبرها

حساب دیسکورد ایپ کوین هک و 360,000 دلار NFT به سرقت رفت

15 خرداد 1401شبکه سولانا برای ساعاتی متوقف شد!

12 خرداد 1401میرور پروتکل، مجددا هک شد

10 خرداد 1401رئیس بانک مرکزی: رمزریال تا شهریور عملیاتی می شود.

10 خرداد 1401فروش جایزه یورو ویژن 2022 به ارزش 500 اتریوم

10 خرداد 1401آیا ریزش قیمت لونا 2 در راه است؟

9 خرداد 1401رصد حساب های بانکی جهت مبارزه با پولشویی

8 خرداد 1401ارز دیجیتال ملی آمریکا ممکن است 5 سال طول بکشد

8 خرداد 1401آخرین نوشته ها

الگوی سه حمله (Three Drives Harmonic Pattern) چیست؟

6 مرداد 1401الگوی سایفر (Cypher Harmonic Pattern) چیست؟

6 مرداد 1401الگوی کوسه (Shark Harmonic Pattern) چیست؟

6 مرداد 1401الگوی پروانه (Butterfly Harmonic Pattern) چیست؟

5 مرداد 1401الگوی هارمونیک خرچنگ (Crab Harmonic Pattern) چیست؟

5 مرداد 1401الگوی هارمونیک خفاش (Bat Harmonic Pattern) چیست؟

5 مرداد 1401

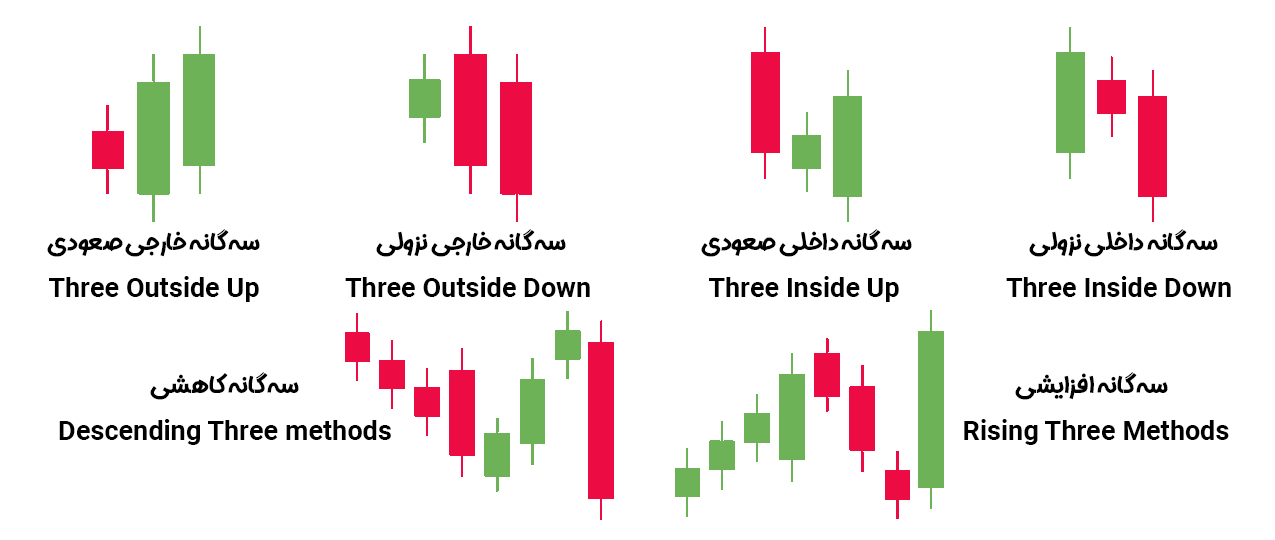

الگو سه گانه (Three Methods) چیست؟

الگو سه گانه، یک الگوی حداقل سه کندلی است که در حالت ایده آل از پنج کندل و در حالت متعارف از سه کندل تشکیل شده است. این الگو یک الگوی بازگشتی است که می تواند هشدار تغییر روند صادر کند.

انواع الگو سه گانه

1- الگو سه گانه خارجی صعودی (Three Outside Up)

2- الگو سه گانه خارجی نزولی (Three Outside Down)

3- الگو سه گانه داخلی صعودی (Three Inside Up)

4- الگو سه گانه داخلی نزولی (Three Inside Down)

الگو سه گانه خارجی صعودی: این الگو در واقع از یک الگوی انگلفینگ صعودی تشکیل شده که پس از آن یک کندل تاییدیه نیز وجود دارد.

مفهوم الگو سه گانه خارجی صعودی

- کندل اول در این الگو (که در انتهای یک روند نزولی تشکیل می شود)، عموما یک کندل با بدنه کوچک (مانند کندل فرفره) است که نشان از شک و دودلی خریداران و فروشندگان دارد. به عبارت بهتر فروشندگان تمایلی به فروش دارایی خود نشان نمی دهند و در مقابل نیز خریداران تمایلی برای خرید بیشتر ندارند. این اتفاق می تواند نشان از رسیدن قیمت دارایی به یک حمایت و یا انتشار اخبار مثبت در مورد آن دارایی و یا اقتصاد کلان باشد.

- به دلیل انتظارات معامله گران نسبت به نزول قیمت، کندل دوم پایین تر از کندل اول باز می شود، اما به تدریج خریداران اختیار کامل بازار را در دست می گیرند و اجازه افت بیشتر قیمت را نمی دهند و به همین دلیل کندل دوم عموما کندلی صعودی با بدنه بلند است.

- پس از اینکه کندل دوم در الگو سه گانه خارجی صعودی به صورت صعودی قدرتمند بسته شد، به معامله گران سیگنالی مبنی بر اتمام روند نزولی داده می شود. بنابراین در این کندل نیز، قدرت فروشندگان کاهش یافته و دست برتر بازار در اختیار خریداران است.

نکات الگو سه گانه خارجی صعودی

- در این الگو سایه ها اهمیتی ندارند.

- این الگو ماهیتی کوتاه مدتی دارد.

- قیمت بسته شدن کندل سوم از بدنه کندل اول و دوم بالاتر است.

- اندازه بدنه کندل سوم اهمیتی ندارد و می تواند یک کندل صعودی با یک بدنه کوچک یا بزرگ باشد.

- کمترین قیمت کندل سوم به عنوان حد ضرر ورود به معامله شناخته می شود. البته بسته به میزان ریسک پذیری تان، می توانید کمترین قیمت در هر یک از کندل های اول، دوم و سوم این الگو را به عنوان حد ضرر خود انتخاب کنید. اما ممکن است سود احتمالی نتواند میزان ریسک معامله را توجیه نماید.

- اگر قیمت در کندل های بعد از تشکیل این الگو، به پایین تر از کمترین قیمت کندل سوم نفوذ کند، این الگو از درجه اعتبار ساقط است.

- این الگو نیازی به کندل تاییدیه ندارد اما بعضی از معامله گران محتاط تر منتظر تاییدیه ای برای این الگو هستند که این تاییدیه می تواند یک گپ صعودی و یا یک کندل صعودی باشد که قیمت بسته شدن آن از قیمت بسته شدن کندل سوم بالاتر است.

- از آنجا که این الگو در پایان روند نزولی رخ می دهد، وجود حمایت در محدوده تشکیل الگو اعتبار آن را افزایش خواهد داد.

- معمولا حجم معاملات در کندل دوم بالا می رود.

- کمترین قیمت در کندل اول را می توان به عنوان حمایت این الگو در نظر گرفت و اگر کندل های بعد از این الگو، به پایین این ناحیه نفوذ کنند؛ الگو فاقد اعتبار است.

- تشکیل الگوی سه گانه خارجی صعودی در میانه روند صعودی هیچ ارزشی ندارد و باید نادیده گرفته شود. این الگو حتما باید در انتهای روند نزولی شکل گرفته باشد.

الگو سه گانه خارجی نزولی: این الگو در واقع از یک الگوی انگلفینگ نزولی تشکیل شده که پس از آن یک کندل تاییدیه نیز وجود دارد تشکیل شده است. به همین دلیل مورد علاقه معامله گران محتاط است.

مفهوم الگو سه گانه خارجی نزولی

- کندل اول در این الگو (که در انتهای یک روند صعودی تشکیل می شود)، عموما یک کندل با بدنه کوچک (مانند کندل فرفره) است که نشان از شک و دودلی خریداران و فروشندگان دارد. به عبارت بهتر فروشندگان تمایلی به فروش دارایی خود نشان نمی دهند و در مقابل نیز خریداران تمایلی برای خرید بیشتر ندارند. این اتفاق می تواند نشان از رسیدن قیمت دارایی به یک مقاومت و یا انتشار اخبار شوم و منفی در مورد آن دارایی و یا اقتصاد کلان باشد.

- به دلیل انتظارات معامله گران نسبت به افزایش قیمت، کندل دوم بالاتر از کندل اول باز می شود، اما به تدریج فروشندگان اختیار کامل بازار را در دست می گیرند و اجازه رشد قیمت را نمی دهند و به همین دلیل کندل دوم عموما کندلی نزولی با بدنه بلند است.

- پس از اینکه کندل دوم در الگو سه گانه خارجی نزولی به صورت نزولی قدرتمند بسته شد، به معامله گران سیگنالی مبنی بر اتمام روند صعودی داده می شود. بنابراین در این کندل نیز، قدرت خریداران کاهش یافته و دست برتر بازار در اختیار فروشندگان است.

نکات الگو سه گانه خارجی نزولی

- در این الگو سایه ها اهمیتی ندارند.

- این الگو، ماهیتی کوتاه مدتی دارد.

- قیمت بسته شدن کندل سوم از بدنه کندل اول و دوم پایین تر است.

- اندازه بدنه کندل سوم اهمیتی ندارد و می تواند یک کندل نزولی با یک بدنه کوچک یا بزرگ باشد.

- بیشترین قیمت کندل سوم به عنوان حد ضرر ورود به معامله شناخته می شود. البته بسته به میزان ریسک پذیری تان، می توانید بیشترین قیمت در هر یک از کندل های اول، دوم و سوم این الگو را به عنوان حد ضرر خود انتخاب کنید. اما ممکن است سود احتمالی نتواند میزان ریسک معامله را توجیه نماید.

- اگر قیمت در کندل های بعد از تشکیل این الگو، به بالاتر از بیشترین قیمت کندل سوم نفوذ کند، این الگو از درجه اعتبار ساقط است.

- این الگو نیازی به کندل تاییدیه ندارد. اما بعضی از معامله گران محتاط تر منتظر تاییدیه ای برای این الگو هستند که این تاییدیه می تواند یک گپ نزولی و یا یک کندل نزولی باشد که قیمت بسته شدن آن از قیمت بسته شدن کندل سوم پایین تر است.

- از آنجا که این الگو معمولا در پایان روند صعودی رخ می دهد، وجود مقاومت در محدوده تشکیل الگو اعتبار آن را افزایش خواهد داد.

- بیشترین قیمت در کندل اول را می توان به عنوان مقاومت این الگو در نظر گرفت و اگر کندل های بعد از این الگو، به بالای این ناحیه نفوذ کنند؛ الگو فاقد اعتبار است.

- معمولا حجم معاملات در کندل دوم بالا می رود.

- تشکیل الگوی سه گانه خارجی نزولی در میانه روند نزولی هیچ ارزشی ندارد و باید نادیده گرفته شود. این الگو حتما باید در انتهای روند صعودی شکل گرفته باشد.

الگو سه گانه داخلی صعودی: این الگو در واقع از یک الگوی هارامی صعودی تشکیل شده که پس از آن یک کندل تاییدیه نیز وجود دارد.

مفهوم الگو سه گانه داخلی صعودی

- کندل اول در این الگو (که در انتهای یک روند نزولی تشکیل می شود)، عموما یک کندل با بدنه بزرگ درجهت روند قبلی است و در واقع هیچ نشانه ای از تغییر روند در این کندل دیده نمی شود و دست برتر بازار در این کندل در اختیار فروشندگان است.

- کندل دوم، کندلی صعودی با بدنه کوچک (عموما کندل های چکش یا فرفره) است که با کندل قبل از خود تشکیل الگوی هارامی صعودی می دهد. در این کندل قدرت خریداران کمی بیشتر از قدرت فروشندگان است.

- در نهایت کندل سوم، کندلی صعودی با بدنه ای بلند است که قیمت باز شدن آن بالاتر از قیمت باز شدن کندل دوم قرار دارد. قیمت بسته شدن آن نیز بالاتر از قیمت بسته شدن کندل دوم می باشد.

نکات الگو سه گانه داخلی صعودی

- در این الگو سایه ها اهمیتی ندارند.

- قیمت بسته شدن کندل سوم از بدنه کندل اول و دوم بالاتر است.

- این الگو، ماهیتی کوتاه مدتی دارد.

- همچون الگوی هارامی صعودی، بدنه کندل دوم باید به طور کامل درون بدنه کندل اول قرار داشته باشد.

- کمترین قیمت کندل سوم به عنوان حد ضرر ورود به معامله شناخته می شود. البته بسته به میزان ریسک پذیری تان، می توانید کمترین قیمت در هر یک از کندل های اول، دوم و سوم این الگو را به عنوان حد ضرر خود انتخاب کنید. اما ممکن است سود احتمالی نتواند میزان ریسک معامله را توجیه نماید.

- اگر قیمت در کندل های بعد از تشکیل این الگو، به پایین تر از کمترین قیمت کندل سوم نفوذ کند، این الگو از درجه اعتبار ساقط است.

- این الگو نیازی به کندل تاییدیه ندارد. اما بعضی از معامله گران محتاط تر منتظر تاییدیه ای برای این الگو هستند که این تاییدیه می تواند یک گپ صعودی و یا یک کندل صعودی باشد که قیمت بسته شدن آن از قیمت بسته شدن کندل سوم بالاتر است.

- از آنجا که این الگو در پایان روند نزولی رخ می دهد، وجود حمایت در محدوده تشکیل الگو اعتبار آن را افزایش خواهد داد.

- حداقل قیمت در کندل اول را می توان به عنوان حمایت این الگو در نظر گرفت و اگر کندل های بعد از این الگو، به زیر این ناحیه نفوذ کنند؛ الگو فاقد اعتبار است.

- معمولا حجم معاملات در کندل دوم بالا می رود.

- تشکیل الگوی سه گانه داخلی صعودی در میانه روند صعودی هیچ ارزشی ندارد و باید نادیده گرفته شود. این الگو حتما باید در انتهای روند نزولی شکل گرفته باشد.

الگو سه گانه داخلی نزولی: این الگو در واقع از یک الگوی هارامی نزولی تشکیل شده که پس از آن یک کندل تاییدیه نیز وجود دارد.

مفهوم الگو سه گانه داخلی نزولی

- کندل اول در این الگو (که در انتهای یک روند صعودی تشکیل می شود)، عموما یک کندل با بدنه بزرگ درجهت روند قبلی است و در واقع هیچ نشانه ای از تغییر روند در این کندل دیده نمی شود و دست برتر بازار در این کندل در اختیار خریداران است.

- کندل دوم، کندلی نزولی با بدنه کوچک (عموما کندل های چکش یا فرفره) است که با کندل قبل از خود تشکیل الگوی هارامی نزولی می دهد. در این کندل قدرت فروشندگان کمی بیشتر از قدرت خریداران است.

- در نهایت کندل سوم، کندلی نزولی با بدنه ای بلند است که قیمت بسته شدن آن پایین تر از قیمت بسته شدن کندل دوم قرار دارد. قیمت باز شدن آن نیز پایین تر از قیمت باز شدن کندل دوم می باشد.

نکات الگو سه گانه داخلی نزولی

- در این الگو سایه ها اهمیتی ندارند.

- قیمت بسته شدن کندل سوم از بدنه کندل اول و دوم پایین تر است.

- این الگو، ماهیتی کوتاه مدتی دارد.

- همچون الگوی هارامی نزولی، بدنه کندل دوم باید به طور کامل درون بدنه کندل اول قرار داشته باشد.

- بیشترین قیمت کندل سوم به عنوان حد ضرر ورود به معامله شناخته می شود. البته بسته به میزان ریسک پذیری تان، می توانید بیشترین قیمت در هر یک از کندل های اول، دوم و سوم این الگو را به عنوان حد ضرر خود انتخاب کنید. اما ممکن است سود احتمالی نتواند میزان ریسک معامله را توجیه کند.

- اگر قیمت در کندل های بعد از تشکیل این الگو، به بالاتر از بیشترین قیمت کندل سوم نفوذ نماید، این الگو از درجه اعتبار ساقط است.

- این الگو نیازی به کندل تاییدیه ندارد. اما بعضی از معامله گران محتاط تر منتظر تاییدیه ای برای این الگو هستند؛ که این تاییدیه می تواند یک گپ نزولی و یا یک کندل نزولی باشد که قیمت بسته شدن آن از قیمت بسته شدن کندل سوم پایین تر است.

- از آنجا که این الگو در پایان روند صعودی رخ می دهد، وجود مقاومت در محدوده تشکیل الگو اعتبار آن را افزایش خواهد داد.

- بیشترین قیمت در کندل اول را می توان به عنوان مقاومت این الگو در نظر گرفت. اگر کندل های بعد از این الگو، به بالای این ناحیه نفوذ کنند؛ الگو فاقد اعتبار است.

- معمولا حجم معاملات در کندل دوم بالا می رود.

- تشکیل الگوی سه گانه داخلی نزولی در میانه روند نزولی هیچ ارزشی ندارد و باید نادیده گرفته شود. این الگو حتما باید در انتهای روند صعودی شکل گرفته باشد.

برچسب های مقاله: الگو سه گانهالگوی سه کندلیکندل استیک