آخرین خبرها

حساب دیسکورد ایپ کوین هک و 360,000 دلار NFT به سرقت رفت

15 خرداد 1401شبکه سولانا برای ساعاتی متوقف شد!

12 خرداد 1401میرور پروتکل، مجددا هک شد

10 خرداد 1401رئیس بانک مرکزی: رمزریال تا شهریور عملیاتی می شود.

10 خرداد 1401فروش جایزه یورو ویژن 2022 به ارزش 500 اتریوم

10 خرداد 1401آیا ریزش قیمت لونا 2 در راه است؟

9 خرداد 1401رصد حساب های بانکی جهت مبارزه با پولشویی

8 خرداد 1401ارز دیجیتال ملی آمریکا ممکن است 5 سال طول بکشد

8 خرداد 1401آخرین نوشته ها

الگوی سه حمله (Three Drives Harmonic Pattern) چیست؟

6 مرداد 1401الگوی سایفر (Cypher Harmonic Pattern) چیست؟

6 مرداد 1401الگوی کوسه (Shark Harmonic Pattern) چیست؟

6 مرداد 1401الگوی پروانه (Butterfly Harmonic Pattern) چیست؟

5 مرداد 1401الگوی هارمونیک خرچنگ (Crab Harmonic Pattern) چیست؟

5 مرداد 1401الگوی هارمونیک خفاش (Bat Harmonic Pattern) چیست؟

5 مرداد 1401

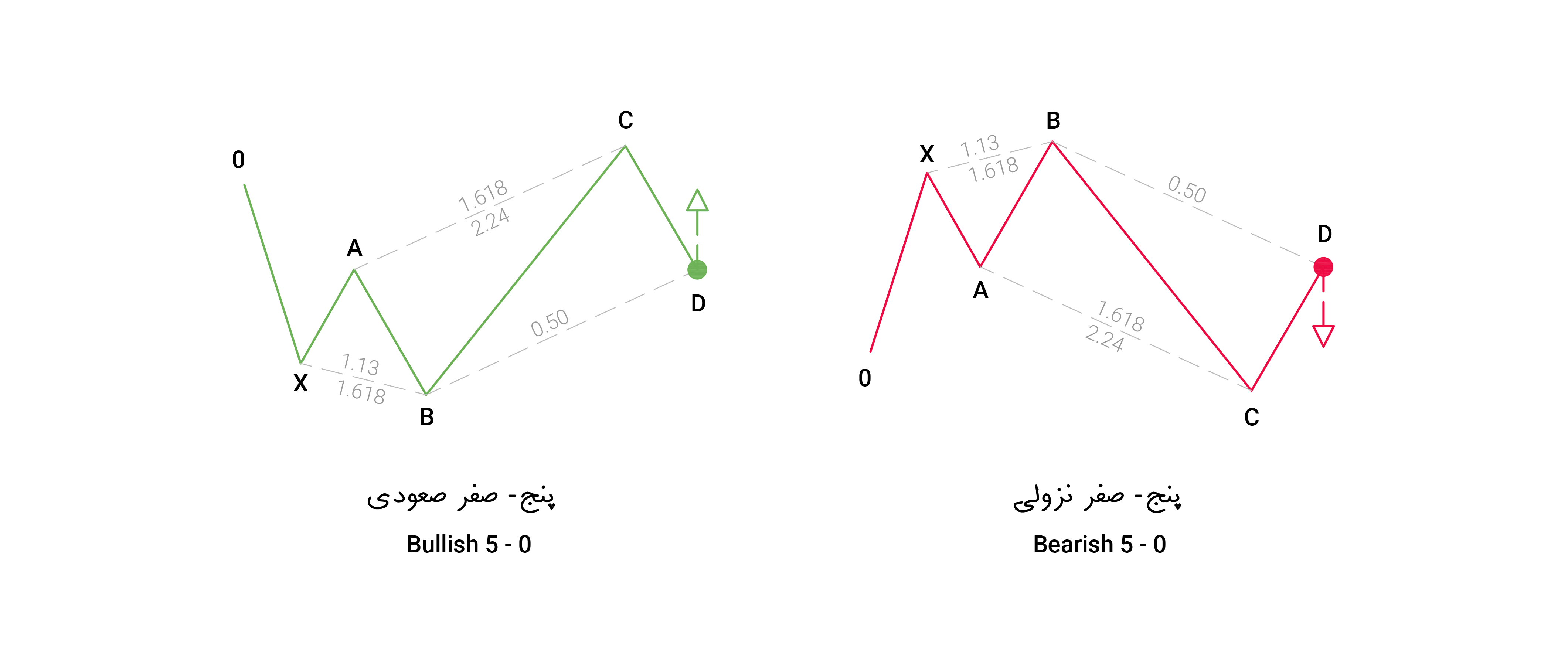

الگوی هارمونیک پنج صفر (0 – 5 Harmonic Pattern) چیست؟

الگوی 0 – 5، در سال 2007 توسط اسکات کارنی (Scott Carney) در جلد دوم کتاب معاملات الگوهای هارمونیک (Harmonic Trading) معرفی گردید. الگوی هارمونیک 0 – 5 که یک الگوی بازگشتی می باشد، از نظر شکل و نسبت های فیبوناچی دقیقاً مشابه الگوی هارمونیک کوسه (Shark Harmonic Pattern) می باشد و فقط یک نقطه عطف و یک موج در آخر آن نسبت به الگوی کوسه اضافه گردیده است که در ادامه به شرح آن می پردازیم:

ساختار الگوی هارمونیک 0 – 5 (0 – 5 Harmonic Pattern):

- از 5 موج 0X، XA، AB، BC و CD که 6 نقطه عطف به نام های 0XABCD دارد، تشکیل می شود.

- نقطه D محتمل ترین ناحیه بازگشتی (PRZ) می باشد.

- در حالت ایده آل این الگو، کندل و یا سایه آن در نقطه B از نقطه X فراتر رفته و در بازه فیبوناچی اصلاحی 1.13 تا 1.618 فیبوناچی موج XA قرار می گیرد.

- موج AB یک برگشت اصلاحی (Retracement) در بازه فیبوناچی 1.13 تا 1.618 از موج XA و موج BC یک برگشت در بازه فیبوناچی 1.618 تا 2.24 از موج AB و موج CD یک بازگشت اصلاحی در سطح فیبوناچی 0.5 از موج BC می باشد.

- برای تعیین نقطه D از فیبوناچی اصلاحی (Fib Retracement) از نقطه B به C استفاده می نماییم.

نحوه ورود به معامله

الگوهای هارمونیک بیشتر در تحلیل های میان مدت و بلند مدت با امواج بلند استفاده می شوند. با توجه به حد سود و زیانی که در این روش تعیین می گردد، معامله گر اطمینان بیشتری جهت ورود به معامله خواهد داشت. اما از الگوی هارمونیک 0 – 5 نباید به تنهایی استفاده نمود و ممکن است الگوی هارمونیک بر اساس تحلیل انجام شده رفتار ننماید. پس جهت دریافت نتیجه بهتر از معامله با الگوی هارمونیک 0 – 5، می بایست همزمان از پرایس اکشن، کنترل واگرایی در اندیکاتورها و فاندامنتال نیز استفاده نمود. ورود به معامله پس از تایید شکست یک سطح و پولبک به همان سطح و تشخیص و تایید الگوی هارمونیک اتفاق می افتد.

تعیین حد سود و ضرر در الگوی هارمونیک 0 – 5

الف) حد سود به ترتیب ذیل مشخص می شود:

1- هدف اول به میزان فیبوناچی اصلاحی 0.382 موج CD

2- هدف دوم به میزان فیبوناچی اصلاحی 0.50 موج CD

3- هدف سوم به میزان فیبوناچی اصلاحی 0.618 موج CD

این الگو صرفاً احتمال برگشت روند را نشان می دهد و اهداف قیمتی آن حداکثر تا 0.618 می باشد و پس از آن جهت حرکت قیمت می بایست بر اساس پرایس اکشن کنترل شود و هر دو احتمال صعود و یا نزول پس از دستیابی به هر یک از اهداف قیمتی ذکر شده وجود دارد.

ب) حد ضرر نسبت به نقطه C در این الگو تعیین می شود که ناحیه مهم PRZ می باشد. در این حالت می بایست جهت تعیین دقیق تر حد ضرر به خطوط روند، نواحی حمایت و مقاومت، الگوهای کندلی خصوصاً کندل های انگالفینگ و مارابوزو، واگرایی اندیکاتورها و امواج الیوت بسیار توجه نمود.

نحوه ترسیم الگوی هارمونیک 0 – 5

نسبت های هارمونیک بر اساس ابزار فیبوناچی ترسیم می گردند. در پلتفرم تریدینگ ویو در بخش الگوها (Patterns) ابزاری با عنوان XABCD Pattern در دسترس کاربران قرار دارد که ترسیم الگوهای هارمونیک را ساده تر می نماید. اما اجباری در استفاده از آن ابزار وجود ندارد. لازم به ذکر است که موج آخر این الگو را نیز می توان به کمک ابزار فیبوناچی و ترندلاین ترسیم نمود. همچنین در بخش اندیکاتورها نیز با جستجوی کلمه Harmonic Pattern اندیکاتورهای ترسیم اتوماتیک الگوهای هارمونیک ظاهر می شوند. برای تشخیص سریعتر الگوهای هارمونیک می توان از آن ها نیز استفاده نمود.

برچسب های مقاله: الگوهای هارمونیکالگوی 0-5